中小企業にとっては銀行借入は非常に重要な資金調達の手段です。

自身でお金を会社につぎ込むのにも限界がありますし、直接的に会社の信用でお金が増やせないからです。

しかしながらコロナ禍で売上が減少し、赤字となって資金調達はこれ以上できないのではないかと思っていませんか。

今回はそんな悩みを解決する資金調達でのチェックポイントを抑えながら銀行に状況を説明できるようにしていきましょう。

1.貸借対照表での注意点

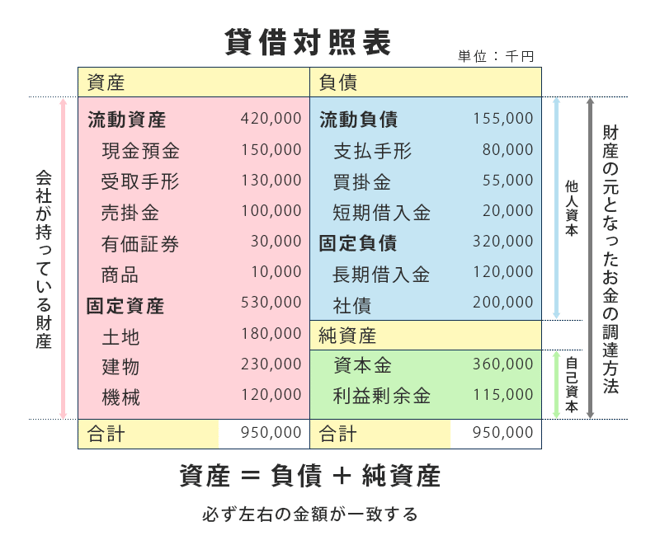

以前にも簡単に貸借対照表を説明しましたが貸借対照表とは下記のようなもので法人では重要な計算書類の1種となります。

今回、貸借対照表で注意していただきたい点は2点あります。

1つ目は左側の資産の部に「短期貸付金」「長期貸付金」という科目が自社の決算書に記載されていませんか?

これは他社にお金を貸している状態だと現れる科目となっており、特に注意したいのが代表者(社長)への貸付金です。銀行ではお金を融資すると右側の負債に「長期借入金」とか「短期借入金」という科目が出てきます。

しかしその借りたお金が同じ金額で代表者に流れていたとしたら、銀行は企業にお金を貸したのに「代表者にお金が流出してしまった」と考えます。

なぜ代表者にお金が流れると良くないのかについての理由は金融機関は資金使途と言ってなぜ会社にお金を貸すか、それが何に使われるかを明確に定めているからです。それ以外の資金使途で使われることは違反となるために会社への見方が非常に厳しくなります。

注意すべきもう一つは貸借対照表の右下にある純資産の部です。

ここは主に資本金といって会社を設立したときに自身で用意したお金と今まで会社が利益の蓄積をどれだけ行ったかを表す「利益剰余金」というもので構成されています。

ここで純資産がマイナスのケースは特に銀行は厳しく見ます。なぜならマイナスとなるケースは利益剰余金が資本金以上にマイナスとなると純資産がマイナスとなり、いわゆる「債務超過」と呼ばれる状態になります。

また資本金を入れれば純資産の部がプラスであるが、利益剰余金(今までの利益の積み重ねがマイナスの状態)は繰越損失と呼ばれます。

銀行は会社が今まで利益をどれだけ蓄積しているかで審査の一部であることが多いので、もし利益剰余金がマイナスであれば諦めるのではなく、なぜマイナスとなったのか、先代から引き継いだもので代替わりしてからはプラスであること、今後〇〇年でプラスになるなど説明できる状態にすることが借入に繋がる可能性があります。

2.損益計算書の注意点

損益計算書は自社の1年間の売上や利益を表す企業の成績表のようなものです。

ここで注意してみてほしい4つの利益について説明します。

- 売上総利益

- 営業利益

- 経常利益

- 当期純利益

すでにご存じかもしれませんがご説明させていただきます。

①の売上原価とは商品の仕入れや製造をするときにかかる費用のことを指します。つまり、商品販売をする際に最低限必要なコストということになります。これを売上から控除すると売上総利益(粗利)となります。ここでは最低限の費用を計上しているのでここがマイナスだと抜本的な転換が必要であるかどうかとなる可能性がありますのでもし売上総利益が赤字となる場合は借入の前に事業の状態を見直しすることが重要だと考えます。

②の営業利益はいわば本業でどれだけの収益を上げたかを問われる数字となります。製造原価と一般管理費を控除されますので本業がどれだけの収益があるか問われます。個々の数字ももちろん重要で事業の継続が成り立っているかどうかは営業利益で判断されることが多いと思います。

③の経常利益は営業外でどれだけ収益と費用が掛かったかです。収益では例えば有価証券を売却したら利益が出たとか太陽光の発電で売電収入があった場合などがあります。逆に費用では金融機関に払う支払利息や有価証券を売却した際の売却損などがこれに当たります。経常利益は会社トータルの利益を表しますので会社全体の収益性がどれくらいあるかを表します。

④最後は純利益で最終的に一時的な収益や費用、税金を控除した最終利益となります。もちろんここがマイナスであれば収益性は低いので銀行などはチェックが厳しくなります。

利益はどの段階でも重要なのに変わりはありませんが、純利益が赤字でも営業利益が黒字であれば、何か一過性の費用の計上がある場合が多く、赤字でも説明すれば理解してくれる場合があります。

しかしながら売上総利益の段階で赤字で最終利益が黒字の場合は一過性の収入があったが本業は赤字となり、審査は厳しくなることが予想されます。

大事なのは「なぜ赤字になったか」を説明することが重要です。そのためには社長様が要因を理解し、言葉で伝えることが借入の第一歩となりますのでまずは自社がどのような状態にあるか分析することが非常に重要です。

調達先について

現在、取引している銀行や信用金庫があれば自社の内容を長年見てくれているので融資をお願いしますが、万が一、希望の金額に達しないとか否決の場合は他にお願いする方法もあります。すでに利用しているかもしれませんが、例えば商工会議所にあるマル経資金などはご存じでしょうか。

マル経資金とは商工会、商工会議所又は都道府県商工会連合会の実施する経営指導を受けている小規模事業者(商工業者に限る。)であって、商工会、商工会議所等の長の推薦を受けた方が対象の融資で会員でなければ利用できない融資となります。貸出ししてくれるのは日本政策金融公庫さんで政府系の金融機関となります。

またお金を新規に借りなくても資金繰りを楽にする方法はあります。それは借換と呼ばれるものです。

現在、コロナで3年間無利息で借りていたコロナ融資がそろそろ本格的に返済が始ますケースが見受けられます。

まだ収益性が低く、返済ができないと言ったときは残っているコロナ資金をどうがくで借換し、再度元金返済の猶予を行うと例えば3年間は元金を払わなくて済んだりするケースがあります。そうすれば毎月10万円支払いが増加するところを毎月の返済が0円になれば年間で120万円のお金が手元に残るのと同様の結果となります。

なかなか資金調達といっても何をどのようにしたらいいかは様々な方法を知っている専門家でないと分からないことが多いのでまずは自社の利用している銀行や信用金庫に相談することが重要ですが、その他、顧問税理士や商工会議所、中小企業診断士なども利用し、自社の調達可能性を見つけ出しましょう。

本日もありがとうございました。

次回もよろしくお願いします。

コメント